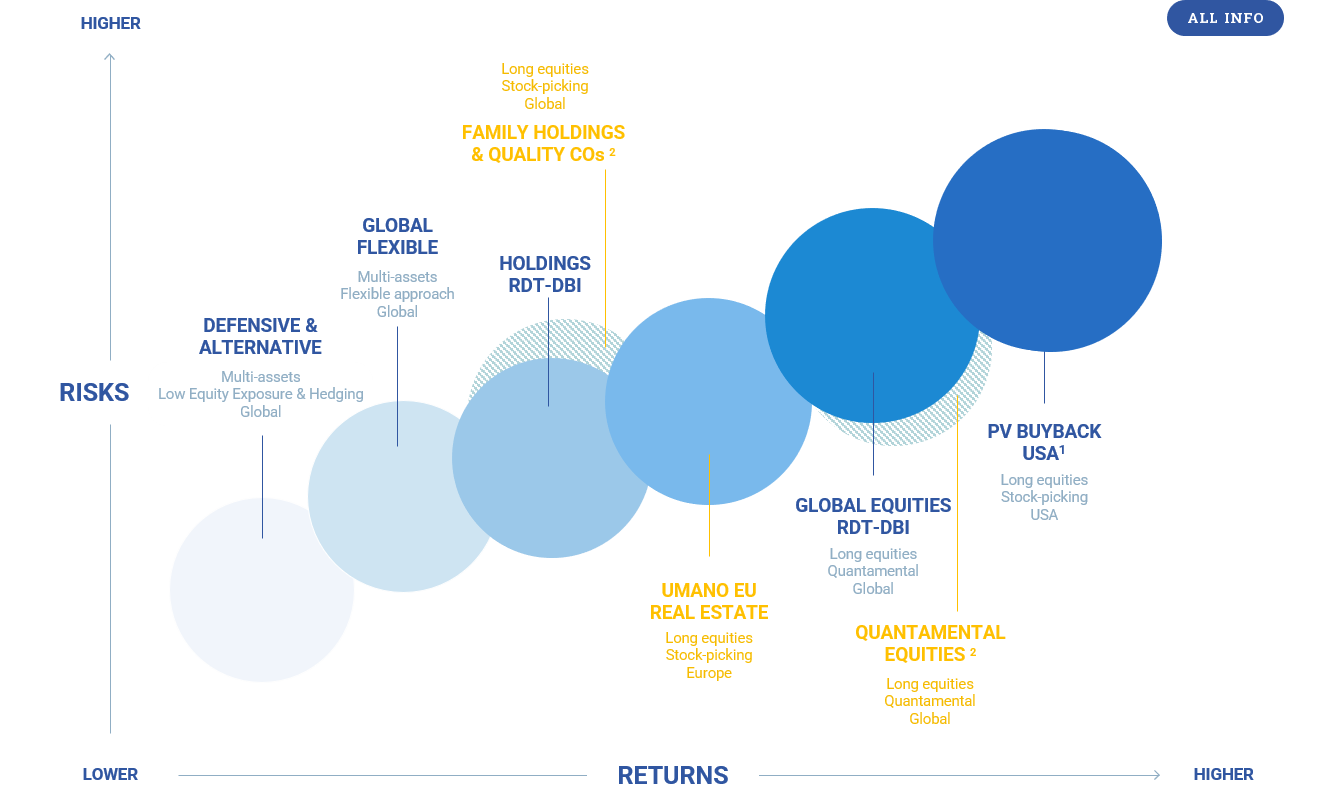

Onze Fondsoplossingen

Wij bieden intern beheerde fondsen aan die aangepast zijn aan uw rendementsdoelstellingen en aan uw risicoprofiel.

Eurinvest Partners biedt actief beheerde multi-asset fondsen die het hele risicospectrum bestrijken.

Wat uw doelstellingen en ambities ook zijn, Eurinvest Partners biedt u fondsen met een optimale verhouding tussen rendement en risico met een strakke controle van de kosten. We communiceren actief en transparant over het beheer binnen onze fondsen.

Overzicht

- Aansluiten bij de strategie en de belangen van vooraanstaande familiale aandeelhouders

- Beleggen vanuit een langetermijnvisie

- Beleggen met een korting op de intrinsieke waarde

- Toegang tot niet-beursgenoteerde ondernemingen …

- … via beursgenoteerde vehikels, die dagelijks kunnen verhandeld worden

- Sterke diversificatie

De beleggingsstrategie van het fonds is onder meer gebaseerd op de “Holding Discount”: een korting waartegen een holding doorgaans noteert ten opzichte van de reële waarde van haar activa (intrinsieke waarde). Het gebruik van een intern, eigen model stelt het fonds in staat deze fundamentele marktafwijking goed te identificeren en te vergelijken met historische trends. Een grondige financiële analyse moet een beleggingssignaal ondersteunen dat leidt tot een “mean reversion” van de Holding Discount.

Deze kwantitatieve benadering in combinatie met een grondige fundamentele analyse maakt het mogelijk om meerprestaties te genereren over een lange beleggingshorizon.

Holdings RDT-DBI is een compartiment van Eurinvest UCITS, dat Belgische ondernemingen de mogelijkheid biedt om belastingvrijstelling te genieten via het RDT-regime, zonder zelf te voldoen aan de DBI-vereisten, in tegenstelling tot traditionele beleggingsproducten.

| Cumulative returns* | % |

|---|---|

| Year-to-date (28/06/24) | 5.7% |

| 2023 | 9.1% |

| 2022 | -12.9% |

| 2021 | 21.8% |

| 2020 | -7.8% |

| 2019 | 4.0% |

| Inception (annualized)* | 3.3% |

| Key Risk Indicators* | % |

|---|---|

| Volatility (annualized) | 10.6% |

| Sharpe ratio | 0.77 |

| Beta | 0.6 |

| Maximum drawdown | -11.2% |

* Berekeningen gebaseerd op Holdings RDT-DBI I-share (€). Cumulatieve rendementen zijn na aftrek van kosten. De belangrijkste risico-indicatoren zijn berekend over een periode van 2 jaar. In het verleden behaalde resultaten vormen geen indicator voor toekomstige resultaten. Aanvangsdatum is 29/03/2019.

Toegang fondsmiddelen

Laatste verslagen

Alle informatie over dit fonds

Overzicht

Quantamental Equities is een actief beheerd long-only aandelenfonds. Het fonds belegt hoofdzakelijk in beursgenoteerde ondernemingen met een middelgrote beurskapitalisatie die gevestigd zijn in ontwikkelde landen.

De beleggingsstrategie van het fonds is gebaseerd op Factorbeleggen. Academisch onderzoek heeft aangetoond dat de risicopremies van “factoren” (zoals bv. waardering] de belangrijkste drijfveren zijn voor verschillen in aandelenrendementen. Bovendien reageert elke factor anders op de markt en de economische omgeving en zijn er verschillende verbanden met risicopremies en marktinefficiënties.

Daarom, door diversificatie over vijf factoren: [Kwaliteit, Dividend, Waarde, Groei en Lage volatiliteit], zijn onze fondsbeheerders in staat om de risico’s aanzienlijk te verminderen en de meerprestatie (“smart beta”) beter te capteren, wat resulteert in betere prestaties op lange termijn.

Om zijn strategie uit te voeren, kiest het fonds gekozen voor een “kwantamentele” benadering, i.e. een mix van kwantitatieve en fundamentele analyse. Jarenlang hebben onze fondsbeheerders een geavanceerd, eigen model ontwikkeld waarmee aandelen kunnen worden gescreend, gerangschikt en voorgeselecteerd. Vervolgens zorgt hun uitstekende expertise in fundamentele aandelenselectie voor een rigoureuze finale selectie van de beste aandelen door het uitvoeren van een diepgaande en grondige analyse.

Quantamental Equities is een compartiment van Eurinvest LUXCITS.

| Cumulative returns* | % |

|---|---|

| Year-to-date (28/06/24) | 5.2% |

| Inception (annualized)* | 9.2% |

| Key Risk Indicators* | % |

|---|---|

| Volatility (annualized) | 9.2% |

| Sharpe ratio | 1.00 |

| Beta | 0.59 |

| Maximum drawdown | -10.0% |

* Berekeningen gebaseerd op het aandeel Family Holdings en Quality Cos(€) I. Cumulatieve rendementen zijn exclusief kosten. Risico-indicatoren zijn berekend over een periode van 2 jaar. In het verleden behaalde resultaten bieden geen garantie voor de toekomst. De introductiedatum is 10/03/2023.

Toegang fondsmiddelen

Laatste verslagen

Family Holdings and Quality Cos

Alle informatie over dit fonds

Overzicht

Global Equities RDT-DBI is een actief beheerd long-only aandelenfonds. Het fonds belegt hoofdzakelijk in beursgenoteerde ondernemingen met een middelgrote beurskapitalisatie die gevestigd zijn in ontwikkelde landen.

De beleggingsstrategie van het fonds is gebaseerd op factorbeleggen. Academisch onderzoek heeft aangetoond dat de risicopremies van “factoren” (zoals bv. waardering) de belangrijkste drijfveren zijn voor verschillen in aandelenrendementen. Bovendien reageert elke factor anders op de markt en de economische omgeving en zijn er verschillende verbanden met risicopremies en marktinefficiënties.

Daarom, door diversificatie over vijf factoren [Kwaliteit, Dividend, Waarde, Groei en Lage volatiliteit], zijn onze fondsbeheerders in staat om de risico’s aanzienlijk te verminderen en de meerprestatie beter te capteren, wat resulteert in betere prestaties op lange termijn.

Om zijn strategie uit te voeren, kiest het fonds voor een “kwantamentele” benadering, i.e. een mix van kwantitatieve en fundamentele analyse. Onze fondsbeheerders hebben een geavanceerd model ontwikkeld waarmee aandelen kunnen worden gescreend, gerangschikt en voorgeselecteerd. Vervolgens zorgt hun uitstekende expertise in fundamentele aandelenselectie voor een rigoureuze finale selectie van de beste aandelen.

Global Equities RDT-DBI is een compartiment van Eurinvest UCITS, dat Belgische ondernemingen de mogelijkheid biedt om van de fiscale vrijstelling van het DBI-regime te genieten, zonder zelf aan de DBI-vereisten te voldoen, in tegenstelling tot traditionele beleggingsproducten.

| Cumulative returns* | % |

|---|---|

| Year-to-date (28/06/24) | 4.8% |

| 2022 | -10.5% |

| 2021 | 17.7% |

| 2020 | 4.1% |

| 2019 | 6.4% |

| Inception (annualized)* | 5.7% |

| Key Risk Indicators* | % |

|---|---|

| Volatility (annualized) | 11.2% |

| Sharpe ratio | 0.63 |

| Beta | 0.75 |

| Maximum drawdown | -13.4% |

* Berekeningen gebaseerd op Global Equities RDT-DBI I-share (€). Cumulatieve rendementen zijn na aftrek van kosten. De belangrijkste risico-indicatoren zijn berekend over een periode van 2 jaar. In het verleden behaalde resultaten vormen geen indicator voor toekomstige resultaten. Aanvangsdatum is 29/03/2019.

Toegang fondsmiddelen

Laaste verslagen

Alle informatie over dit fonds

Overzicht

Quantamental Equities is een actief beheerd long-only aandelenfonds. Het fonds belegt hoofdzakelijk in beursgenoteerde ondernemingen met een middelgrote beurskapitalisatie die gevestigd zijn in ontwikkelde landen.

De beleggingsstrategie van het fonds is gebaseerd op Factorbeleggen. Academisch onderzoek heeft aangetoond dat de risicopremies van “factoren” (zoals bv. waardering] de belangrijkste drijfveren zijn voor verschillen in aandelenrendementen. Bovendien reageert elke factor anders op de markt en de economische omgeving en zijn er verschillende verbanden met risicopremies en marktinefficiënties.

Daarom, door diversificatie over vijf factoren: [Kwaliteit, Dividend, Waarde, Groei en Lage volatiliteit], zijn onze fondsbeheerders in staat om de risico’s aanzienlijk te verminderen en de meerprestatie (“smart beta”) beter te capteren, wat resulteert in betere prestaties op lange termijn.

Om zijn strategie uit te voeren, kiest het fonds gekozen voor een “kwantamentele” benadering, i.e. een mix van kwantitatieve en fundamentele analyse. Jarenlang hebben onze fondsbeheerders een geavanceerd, eigen model ontwikkeld waarmee aandelen kunnen worden gescreend, gerangschikt en voorgeselecteerd. Vervolgens zorgt hun uitstekende expertise in fundamentele aandelenselectie voor een rigoureuze finale selectie van de beste aandelen door het uitvoeren van een diepgaande en grondige analyse.

Quantamental Equities is een compartiment van Eurinvest LUXCITS.

| Rendements cumulés* | % |

|---|---|

| Year-to-date (28/06/24) | -5.6% |

| Lancement (annualisé)* | -4.3% |

| Key Risk Indicators* | % |

|---|---|

| Volatility (annualized) | 10.9% |

| Sharpe ratio | (0.39) |

| Beta | 0.89 |

| Maximum drawdown | -15.3% |

* Berekeningen gebaseerd op het aandeel Quantamental Equities I (€). Cumulatieve rendementen zijn exclusief kosten. Risico-indicatoren zijn berekend over een periode van 2 jaar. In het verleden behaalde resultaten vormen geen indicator voor toekomstige resultaten. De introductiedatum is 10/03/23

Documentatie

Toegang fondsmiddelen

Laatste verslagen

Quantamental Equities

Alle informatie over dit fonds

Overzicht

PV Buyback USA, subfonds van DIM Funds SICAV, is een long-only aandelenfonds dat zich richt op ondernemingen met een kleine en middelgrote beurskapitalisatie die genoteerd zijn op de Amerikaanse aandelenmarkt.

De beleggingsstrategie van het fonds is gebaseerd op het idee dat het inkopen van aandelen een potentieel signaal is van onderwaardering. Om de bedrijven te identificeren waar de inkoop het meest waarschijnlijk wordt ingegeven door onderwaardering, heeft het fonds een systematische benadering ontwikkeld waarbij 4 factoren worden geanalyseerd: fundamentele waardering, omvang, momentum en motivering.

Na een kwantitatieve screening wordt de beleggingsstrategie meer kwalitatief en wordt dieper ingegaan op bedrijven die hoog scoren in het model, rekening houdend met fundamentele gegevens, recente persberichten en kennisgevingen van aandelentransacties door insiders.

De strategie wordt ondersteund door 30 jaar academisch onderzoek van onze fondsbeheerders, Theo Vermaelen en Urs Peyers, beiden academici werkzaam aan INSEAD met een sterke staat van dienst in het ontwikkelen en implementeren van hun beleggingsstrategie op het gebied van Buybacks.

De prestaties van PV Buyback USA zijn uitstekend en verslaan de Russell 2000, de benchmark, sinds de oprichting.

| Cumulative returns* | % |

|---|---|

| Year-to-date (28/06/24) | -1.9% |

| 2022 | -16.3% |

| 2021 | 25.9% |

| 2020 | 22.7% |

| 2019 | 19.5% |

| Inception (annualized)* | 10.5% |

| Key Risk Indicators* | % |

|---|---|

| Volatility (annualized) | 21.8% |

| Sharpe ratio | 0.38 |

| Beta | 0.95 |

| Maximum drawdown | -18.9% |

* Berekeningen gebaseerd op PV Buyback USA B-aandeel ($). Cumulatieve rendementen zijn na aftrek van kosten. De belangrijkste risico-indicatoren zijn berekend over een periode van 2 jaar. In het verleden behaalde resultaten vormen geen indicator voor toekomstige resultaten. Aanvangsdatum is 30/06/2011.

Toegang fondsmiddelen

Laatste verslagen

Alle informatie over dit Fonds